„Przecież miałem ubezpieczenie!” – to zdanie, które niestety zbyt często słyszymy, gdy klient dostaje decyzję odmowną od towarzystwa ubezpieczeniowego. I najgorsze jest to, że w większości przypadków… mógł tego uniknąć.

Wyobraź sobie: po nawałnicy dach Twojego domu wygląda jak pole bitwy. Połowa dachówek na ziemi, uszkodzone belki, zalane poddasze. Zgłaszasz szkodę, czekasz na likwidatora i… dostajesz pismo: „Odmowa wypłaty odszkodowania”. Dlaczego? Bo 3 lata temu nie zrobiłeś przeglądu kominowego. Albo bo zadeklarowałeś wartość domu o 40% za niską.

Brzmi absurdalnie? A jednak to realne scenariusze, które zdarzają się regularnie. Dzisiaj rozbieramy 5 najczęstszych błędów przy ubezpieczeniu nieruchomości – tych, które kończą się odmową wypłaty lub drastycznym obniżeniem odszkodowania. Bo wiedza to podstawa, a my jesteśmy po to, żeby Cię ochronić – nie tylko sprzedać polisę.

Błąd #1: Niedoubezpieczenie – czyli „oszczędność”, która kosztuje fortunę

To zdecydowanie najczęstszy i najbardziej bolesny błąd. Działa tak: chcesz obniżyć składkę za ubezpieczenie, więc deklarujesz wartość domu na poziomie 300 000 zł, choć jego rzeczywista wartość odtworzeniowa to 500 000 zł. Składka spada o 30-40%. Wszystko super… do momentu szkody.

Co to jest wartość odtworzeniowa?

To koszt odbudowy Twojego domu od podstaw – z wykorzystaniem obecnych cen materiałów i robocizny. Nie chodzi o wartość rynkową („za ile sprzedałbyś dom”), tylko o to, ile kosztowałoby postawienie identycznego budynku dziś.

Przykład z życia – dom w Tyczynie

Pan Andrzej ubezpieczył dom jednorodzinny (150 m², podpiwniczony, z garażem) na sumę 250 000 zł. „Tyle wystarczy, przecież dom nie będzie zniszczony w całości” – myślał. W 2023 roku gwałtowna burza zerwała dach, zaliła poddasze i parter. Kosztorys naprawy: 180 000 zł.

Rzeczywista wartość odtworzeniowa domu (wg rzeczoznawcy): 450 000 zł.

Co zrobił ubezpieczyciel?

Zastosował zasadę proporcji:

- Pan Andrzej ubezpieczył dom na 250 000 zł zamiast na 450 000 zł

- To oznacza, że ubezpieczył tylko 55% wartości domu

- Więc ubezpieczyciel wypłacił tylko 55% kosztów naprawy

Odszkodowanie: 180 000 zł × 55% = 99 000 zł zamiast pełnych 180 000 zł.

Strata z własnej kieszeni: 81 000 zł.

Oszczędność na składce przez 5 lat? Około 3000 zł. Strata przy szkodzie? 81 000 zł. To już nie oszczędność – to rosyjska ruletka.

Jak ustalić prawidłową wartość?

W naszym biurze korzystamy z kalkulatorów wartości odtworzeniowej, które uwzględniają:

- Powierzchnię użytkową i kubaturę

- Materiały konstrukcyjne (cegła, pustak, drewno)

- Standard wykończenia (podstawowy, średni, wysoki)

- Dodatkowe elementy (garaż, basen, ogrodzenie)

- Aktualne ceny robocizny w regionie

Nigdy nie zgaduj wartości „na oko”. To najdroższe zgadywanie w Twoim życiu.

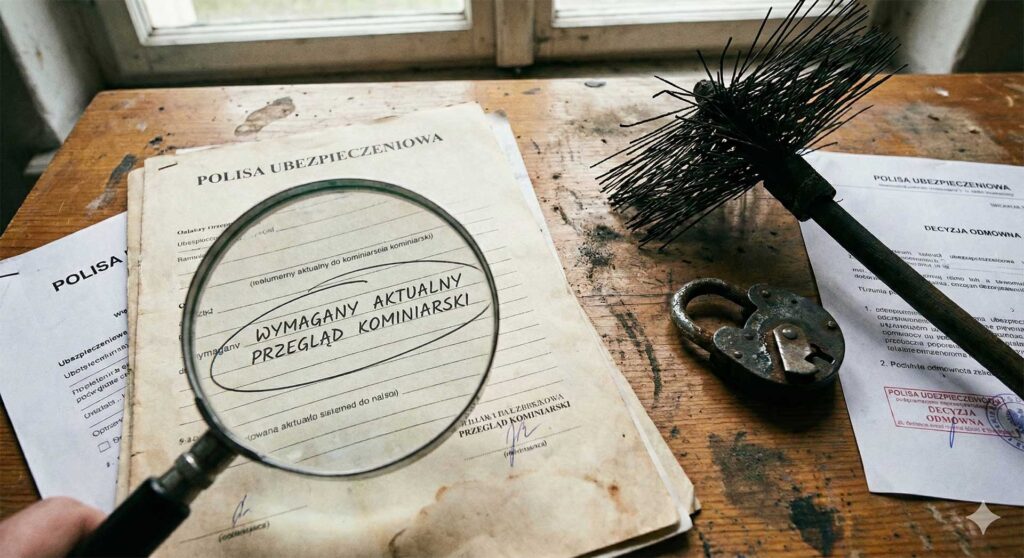

Błąd #2: Brak aktualnych przeglądów – „przecież mam ogrzewanie gazowe, nic się nie stanie”

To zaskakuje 90% klientów: brak aktualnych przeglądów kominowych lub gazowych może unieważnić Twoje ubezpieczenie – szczególnie jeśli szkoda wynikła z przyczyn związanych z instalacjami.

Jakie przeglądy są obowiązkowe?

Przegląd kominowy:

- Co najmniej raz w roku (dla pieców na paliwo stałe – dwa razy w roku)

- Wykonuje go kominarz z odpowiednimi uprawnieniami

- Protokół jest dokumentem wymaganym przez ubezpieczyciela

Przegląd instalacji gazowej:

- Co 5 lat dla instalacji w budynkach mieszkalnych

- Wykonuje uprawniony instalator gazu

- Protokół zawiera ocenę stanu technicznego

Przegląd kominowy:

- Co najmniej raz w roku (dla pieców na paliwo stałe – dwa razy w roku)

- Wykonuje go kominarz z odpowiednimi uprawnieniami

- Protokół jest dokumentem wymaganym przez ubezpieczyciela

Przykład – pożar domu w Trzebownisku

Pani Maria miała ubezpieczony dom z piecem na pellet. W styczniu 2024 roku doszło do pożaru komina – iskry podpaliły elementy drewniane więźby dachowej. Straty: 95 000 zł.

Ubezpieczyciel zażądał protokołu z ostatniego przeglądu kominowego. Okazało się, że ostatni przegląd był 3 lata wcześniej (zamiast rok wcześniej). W protokole sprzed 3 lat kominarz zalecał „oczyszczenie przewodu i wymianę uszczelki”.

Decyzja ubezpieczyciela: Odmowa wypłaty odszkodowania na podstawie OWU – brak przestrzegania zaleceń konserwacyjnych i przepisów prawa budowlanego.

Strata: 95 000 zł z własnej kieszeni + koszt odbudowy na kredyt.

Jak tego uniknąć?

- Rób przeglądy regularnie i na czas – nie zwlekaj

- Zachowuj protokoły – trzymaj je razem z polisą ubezpieczeniową

- Jeśli kominarz/instalator zaleca naprawę – zrób ją i zachowaj fakturę

- Przy zgłoszeniu szkody miej te dokumenty pod ręką

To nie jest biurokracja dla biurokracji – to Twoja ochrona przed odmową wypłaty.

Błąd #3: Nieprawidłowa deklaracja konstrukcji budynku

„Jak wypełniałem wniosek, to zaznaczyłem losowe opcje, przecież to nieważne…” – niestety, każda deklaracja we wniosku jest ważna. Jeśli podasz błędne informacje, ubezpieczyciel może to wykorzystać przeciwko Tobie.

Czym jest konstrukcja budynku?

To odpowiedź na pytania:

- Z czego zbudowane są ściany? (cegła, pustak, beton, drewno, szkielet)

- Z czego wykonany jest dach? (blachodachówka, dachówka ceramiczna, gont)

- Jaki jest fundament? (tradycyjny betonowy, płyta)

- Czy budynek jest podpiwniczony?

Dlaczego to ważne?

Bo wpływa na ryzyko i wysokość składki. Dom drewniany ma wyższe ryzyko pożaru niż murowany. Dom kryty gontem bardziej narażony na gradobicie niż z dachówką ceramiczną.

Przykład – dom w Głogowie Małopolskim

Pan Jacek zadeklarował w polisie, że jego dom ma „ściany murowane tradycyjne”. W rzeczywistości to był dom szkieletowy (drewniany szkielet + wypełnienie). Po pożarze ubezpieczyciel przeprowadził oględziny i wykrył niezgodność.

Decyzja: Obniżenie odszkodowania o 40%, bo „gdyby wiedział o konstrukcji szkieletowej, składka byłaby wyższa”.

Strata: Z odszkodowania 120 000 zł Pan Jacek dostał tylko 72 000 zł.

Co zrobić?

- Jeśli nie jesteś pewien konstrukcji – zapytaj architekta, budowlańca lub nas

- Lepiej zapłać o 100 zł rocznie więcej za dokładną deklarację niż stracić 40% odszkodowania

- Przy wypełnianiu wniosku nie zgaduj – sprawdź dokumentację budowlaną

Błąd #4: Brak aktualizacji polisy po remoncie lub rozbudowie

Wyremontowałeś poddasze? Dobudowałeś garaż? Wymieniłeś okna na droższe? Zainstalowałeś panele fotowoltaiczne? Musisz to zgłosić ubezpieczycielowi i zaktualizować polisę. Inaczej te elementy mogą być nieubezpieczone.

Przykład – rozbudowa domu w Boguchwale

Państwo Nowakowie ubezpieczyli dom w 2019 roku na 350 000 zł. W 2022 roku dobudowali garaż dwustanowiskowy + pomieszczenie gospodarcze (koszt: 120 000 zł). Wartość domu wzrosła do 470 000 zł. Polisy nie zaktualizowali.

W 2024 roku pożar strawił garaż i częściowo uszkodził ścianę głównego budynku. Szkoda: 150 000 zł.

Co zrobił ubezpieczyciel?

- Dom ubezpieczony na 350 000 zł, a wart 470 000 zł

- Zasada proporcji: ubezpieczonych 74% wartości

- Odszkodowanie: 150 000 zł × 74% = 111 000 zł

Strata: 39 000 zł, które Państwo Nowakowie musieli dopłacić z oszczędności.

Ironicznie, aktualizacja polisy kosztowałaby 200 zł rocznie. Przez 2 lata = 400 zł. Strata? 39 000 zł.

Kiedy aktualizować polisę?

- Gruntowny remont (wymiana instalacji, termomodernizacja)

- Rozbudowa (garaż, taras, dodatkowe pomieszczenia)

- Instalacja paneli fotowoltaicznych, pomp ciepła

- Wymiana stolarki okiennej/drzwiowej na droższą

- Budowa basenu, altany murowanej, ogrodzenia

Zadzwoń do nas po każdej większej inwestycji – dostosujemy polisę i będziesz spać spokojnie.

Błąd #5: Brak odpowiedzialności cywilnej w ubezpieczeniu domu

Wielu właścicieli myśli, że ubezpieczenie domu = ochrona samego budynku. To błąd. Równie ważne (a może ważniejsze!) jest ubezpieczenie odpowiedzialności cywilnej w życiu prywatnym (OC w życiu prywatnym).

Co to jest OC w życiu prywatnym?

To ochrona przed roszczeniami osób trzecich, jeśli Ty lub Twoja rodzina spowodowaliście szkodę:

- Dachówka spadła z Twojego domu i uszkodziła samochód sąsiada

- Twoje dziecko rozbiło okno w szkole

- Twój pies ugrzył kogoś na spacerze

- Zalałeś sąsiadowi mieszkanie

- Twój nastolatek uszkodził sprzęt elektroniczny kolegi

Przykład – zalanie mieszkania w Rzeszowie (Osiedle Słoneczne)

Pani Anna mieszka w bloku na 4. piętrze. Pękła rura w łazience podczas jej nieobecności. Woda zalała mieszkanie poniżej – zniszczyła panele, meble, sprzęt RTV/AGD. Szkoda u sąsiadów: 47 000 zł.

Pani Anna nie miała OC w życiu prywatnym. Sąsiedzi wystąpili z pozwem.

Wynik: Wyrok zasądzający 47 000 zł + odsetki + koszty sądowe. Raty spłacane przez 7 lat.

Koszt OC w życiu prywatnym: ~80-150 zł rocznie.

Koszt braku OC: 47 000 zł + dekadę stresu.

Dlaczego warto?

OC w życiu prywatnym to najtańsze i najbardziej uniwersalne ubezpieczenie. Za 100-150 zł rocznie dostajesz ochronę do 500 000 – 1 000 000 zł. Chroni całą rodzinę (w tym dzieci) i działa 24/7/365 – w domu, na wakacjach, w pracy, wszędzie.

Nasze zdanie: To absolutna podstawa. Każdy powinien je mieć – niezależnie od tego, czy ma dom, mieszkanie, czy wynajmuje.

Jak uniknąć tych błędów? Nasza „Analiza Potrzeb”

Większość błędów wynika z jednego: braku rzetelnej analizy przed kupnem polisy. Klient chce „najszybciej i najtaniej”, więc wypełnia wniosek na szybko, zgaduje wartości, pomija szczegóły. I potem przychodzi szkoda…

Dlatego w naszym biurze w Rzeszowie oferujemy bezpłatną Analizę Potrzeb Ubezpieczeniowych dla nieruchomości. To nie jest „sprzedaż za wszelką cenę” – to rzetelne przejście przez Twoją sytuację.

Co obejmuje analiza?

✅ Ustalenie rzeczywistej wartości odtworzeniowej – na podstawie dokumentacji, zdjęć, parametrów budynku

✅ Przegląd aktualnych protokołów – sprawdzamy, czy masz aktualne przeglądy kominowe/gazowe

✅ Weryfikacja zakresu ochrony – czy jesteś chroniony przed najważniejszymi ryzykami (pożar, zalanie, kradzież, żywioły)?

✅ Sprawdzenie OC w życiu prywatnym – czy Ty i rodzina jesteście zabezpieczeni?

✅ Dopasowanie do lokalnej specyfiki – ryzyka powodziowe (Wisłok), gradobicia (Podkarpacie), kradzieże (statystyki dla dzielnicy)

Co dostajesz?

- Raport z rekomendacjami – co zmienić, co dodać, co można pominąć

- Porównanie kilku ofert – różne towarzystwa, różne zakresy, różne ceny

- Pewność, że jesteś dobrze ubezpieczony – bez luk, bez pułapek, bez niespodzianek przy szkodzie

I najważniejsze – to nic nie kosztuje. Poświęcamy czas, bo wiemy, że dobrze ubezpieczony klient to klient zadowolony. A zadowolony klient zostaje z nami na lata i poleca nas dalej.

Podsumowanie: 5 błędów, których nie możesz popełnić

| Błąd | Konsekwencja | Jak uniknąć? |

|---|---|---|

| Niedoubezpieczenie | Odszkodowanie proporcjonalnie obniżone (nawet o 40-50%) | Ustal wartość odtworzeniową z rzeczoznawcą lub agentem |

| Brak przeglądów | Odmowa wypłaty przy szkodzie związanej z instalacjami | Rób przeglądy na czas i zachowuj protokoły |

| Błędna deklaracja konstrukcji | Obniżenie odszkodowania lub odmowa wypłaty | Sprawdź dokumentację budowlaną przed wypełnieniem wniosku |

| Brak aktualizacji po remoncie | Nowe elementy nieubezpieczone, zasada proporcji | Zgłaszaj każdą rozbudowę/remont ubezpieczycielowi |

| Brak OC w życiu prywatnym | Płacisz z własnej kieszeni za szkody wyrządzone innym | Dodaj OC – to ~100-150 zł/rok na całą rodzinę |